FAQ

Allgemein:

Produktinfos:

Warum soll ich euch mein Geld anvertrauen?

Warum bin ich mit verschiedenen Unternehmen im Kontakt?

Das sind zum Beispiel die Kollegen von honest.immo für Sondervermietungs-Immobilien und die Kollegen von Riverview Property für Denkmal und Bestands-Immobilien. Deswegen kommst Du im Prozess mit verschiedenen Ansprechpartnern in Kontakt.

Warum kann ich nicht einfach zu meiner Hausbank gehen?

In was für Fonds investiere ich?

Bei uns kannst du zwischen verschiedenen Portfolios aus ETFs und Fonds auswählen, abgestimmt darauf, welche Ertragsziele du verfolgst und wie risikobereit du bist. Entscheidend ist dabei vor allem, wie weit dein Zeithorizont ist.

Kann ich den Fonds zwischendurch wechseln?

Die Möglichkeit gibt es grundsätzlich. Es gibt verschiedene Fonds zur Auswahl, und auch ein Wechsel innerhalb der Kreditlaufzeit ist möglich. Die Einzelheiten besprechen wir besprichst du mit unseren Partnern im Lauf des Beratungs-Prozesses. Je nach Investment-Lösung kann der Wechsel steuerliche Auswirkungen haben. „Fonds-Hopping” empfehlen wir dir nicht. Die Strategien der Portfolios und Fonds sind langfristig ausgerichtet, und die aktive Arbeit machen die erfahrenen Fondsmanager. Du brauchst dich also um nichts zu kümmern! Außer du willst es.

Was für ein Risiko gehe ich ein?

Wenn du eine Immobilie kaufst, kann sie im Wert steigen oder fallen. Dasselbe gilt für ETF- & Fondsanteile. Beides sind unbestreitbar Risiken – und genauso unbestreitbar Chancen. Denn als Immobilienkäufer denkst du langfristig, auf Sicht von zehn, 20 oder mehr Jahren. Für wie wahrscheinlich hältst du es, dass deine Mietwohnung oder dein Mietshaus in 20 Jahren weniger wert ist als heute? Und wie wahrscheinlich ist es, dass eine sorgfältige Auswahl solider Unternehmen über einen solchen Zeitraum hinweg an Wert verliert? Du befürchtest, dass der Aktienmarkt über Jahrzehnte an Wert verlieren wird? Ganz ehrlich: Wenn du davon ausgehst, dann passt das Sparen-Statt-Tilgen Modell nicht zu dir.

Was ist mein Vorteil mit Sparen-Statt-Tilgen?

Der Unterschied liegt darin, ob du den Kredit direkt tilgst oder über einen Fonds. Im Kern geht es darum, welche Rendite du jeweils erzielen kannst. Bei der direkten Tilgung ist das klar: Deine Rendite vor Steuern sind die ersparten Zinsen, also beispielsweise 3 oder 3,5 % vor Steuern. Langfristige Renditen bei global diversifizierten Investments waren in der Vergangenheit höher. Zum Beispiel 5%, 7% oder sogar 10% pro Jahr.

In der Vergangenheit hätte das in vielen Zeiträumen funktioniert, für die Zukunft garantiert ist es jedoch nicht.

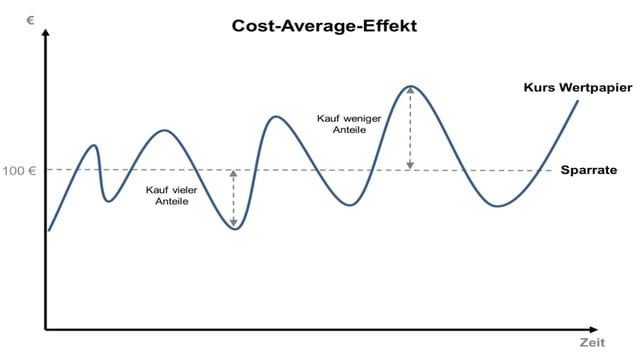

Was ist der „Cost-Average-Effekt”?

Wer als Anleger langfristig denkt, braucht sich die tages- und monatsaktuelle Börsenentwicklung gar nicht anzusehen. Denn die Kurse an der Börse schwanken. Für dich kann das sogar ein Vorteil sein, wenn du davon ausgehst, dass die Kurse auf Sicht von Jahrzehnten insgesamt steigen werden. Denn bei Sparen-statt-tilgen fließt deine feste Tilgungsrate jeden Monat in Fondsanteile. Sind die Kurse niedriger, bekommst du mehr Fondsanteile für dein Geld. Sind die Kurse hoch, kaufst du automatisch weniger Anteile. Das ist ähnlich wie beim Einkaufen: Wenn Bohnen im Angebot sind, bekommst du für das gleiche Geld mehr Dosen. Damit brauchst du dir nie den Kopf zu zerbrechen, ob gerade ,,der richtige Zeitpunkt” zum Einsteigen ist. Denn langfristig ist jeder Zeitpunkt der beste!

Unternehmen:

Wie viel Eigenkapital sollte ich einbringen?

Grundsätzlich eignet sich Sparen-statt-Tilgen für verschiedene Vermögenssituationen. Klar ist es handelt sich um ein Fremdkapital gehebeltes Anlagemodell. Deswegen finanzieren die Banken, mit denen das Modell angeboten wird, meist maximal 100% des Kaufpreises. D. h. mindestens die grob 10% Nebenkosten sollten bereits angespart sein.

Jenseits davon sollte deine gesamte Vermögens- und Schuldenbilanz sowie dein Risikoprofil und deine Lebensplanung betrachtet werden. Erst so kommst du zu einer sinnvollen Bewertung deiner Vermögenssituation. Mehr Wissen und Informationen erhälst du im Dialog mit uns. Fang doch einfach mal mit einem ersten, unverbindlichen Gespräch an.

Welche Beratungsleistung erhalte ich?

Bei Sparen-statt-Tilgen bringen wir dich in Kontakt mit speziell geschulten Beratern, die je nach Situation und Kundenfall verschiedene Kompetenzen einbringen. Du erhältst üblicherweise eine Finanzierungsberatung (geregelt nach §34i GewO) und je nach Investmentlösung eine Investment-Anlageberatung (nach §34f GewO) oder eine Versicherungsberatung nach (§34d GewO). Für uns steht also der gesamtheitliche Blick für deine langfristige Wohlstandsentwicklung im Vordergrund, egal ob die notwendige Lösung Kredite, ETFs, Anlagefonds oder Versicherungen erfordern. Für eine steuerliche Beratung empfehlen wir dir, deinen Steuerberater hinzuzuziehen, da wir derzeit keine Steuerberatung abdecken.

Kunde werden:

Wer steht hinter plentiful?

Die Plentiful GmbH ist im Januar 2022 durch Max Schubert gegründet. Seit April 2022 ist Christopher Menzel als Mitgründer im Team.

Mittlerweile sind wir ein Team von über sieben kreativen Köpfe, die Finanzen für die Zeit der Niedrigzinsen neu denken, innovative Anlage- und Kreditlösungen entwickeln und unseren Kund:innen zur Verfügung stellen.

Warum habt ihr plentiful gegründet?

Max entschied sich 2019 zu einer Immobilienfinanzierung – und machte prompt Anfängerfehler. Seitdem lässt ihn ein Gedanke nicht mehr los: Endfällig tilgen mit einem Bausparvertrag ist bekannt. Aber gibt es nicht einen moderneren Tilgungsersatz? Geht das nicht schlauer? Vielleicht sogar mit einer Lösung, die später auch Vermögen bringt? Und sollten davon nicht viel mehr junge Menschen erfahren, um nicht dieselben Fehler wie ich zu machen?

Max ist überzeugt, dass besonders in den aktuellen Nullzinszeit Geld nie „faul“ herumliegen sollte. Deswegen ist Max selbst der erste Kunde des Modells.

Wo finde ich einen Beispielrechner?

Wenn du die Materie durchdringen willst. Und mit den Zahlen experimentieren möchtest. Hier ist der Sparen-statt-Tilgen Excel-Rechner.

Wie funktionieren der Kredit und Abschluss?

SparenStattTilgen ermöglicht es Menschen Zugang zu engfälligen Kreditlösungen erhalten, sofern es für ihre individuelle Vermögenssituation sinnvoll ist. Diese Kreditart unterscheidet sich vom traditionellen Annuitätendarlehen dadurch, dass währen der Laufzeit keine Tilgung stattfindet, sondern erst am Ende der definierten Laufzeit die komplette Darlehenssumme fällig wird.

Bei Immobilienfinanzierungen machen endfällige Kredite, oder auch Kredite mit Tilgungsfreistellung, nur einen kleineren Teil des Gesamtmarktes aus. Sie erfordern etwas andere Service- und Beratungsprozesse. Deswegen sind sie über die großen Kredit-Vermittungsplattformen oft nicht verfügbar.

Hier liegt unser Service: Wir unterstützen Banken, Berater:innen und Kund:innen sich zu treffen. Sobald du eine konkrete Immobilie und einen Finanzierungswunsch hast, gleichen wir dein Profil und dein Objekt mit unserer Datenbank an Beratern und Banken ab. Wir stellen dich dann einem oder mehreren unserer Partner:innen vor, die dich zu Kredit und Anlage beraten.

Von diesen Berater:innen wirst du dann sowohl durch den Kredit-Prozess (Materialsammlung, Konditionsabfrage, Finanzierungszusage, Angebot, Abschluss) geführt als auch durch den Investmentprozess (Materialsammlung, Know-Your-Client, persönliches Risikoprofil, Anlagevorschlag, Abschluss Anlage oder Versicherung, sowie Einrichtung von Sparplan oder Sepa-Mandat).

Während dem Prozess stehen wir jederzeit zur Verfügung, um zu helfen, wenn es beratungsunabhängige Fragen gibt.

Wie funktioniert „die Anlagelösung“?

Die eine “wahre” Anlagelösung gibt es nicht. Sparen-Statt-Tilgen ist ein Konzept für den individuellen Vermögensaufbau. Deswegen sollte auch die Anlagelösung individuell sein. Bei der Auswahl der richtigen Lösung für Deine Ziele gibt es zwei wesentliche Bereiche, über die du mit den Berater:innen sprechen wirst:

In welchem Vehikel ist die Anlagelösung?

- Versicherungsmantel

- Fonds-Depot

- Vermögensverwaltung durch Portfolio-Manager oder Robo-Advisor

Jedes Vehikel hat eigene Vorteile und Besonderheiten. Des Weiteren haben verschiedene Finanzierungspartner verschiedene Ansprüche an das Anlage-Vehikel als auch die Asset Allokation. Im Beratungsprozess finden unsere Partner-Berater:innen eine Lösung mit welchem Vehikel du vom SparenStattTilgen Prinzip am ehesten profitieren kannst.

Welche Asset Allokation findet innerhalb des Vehikels statt?

Langfristiger Vermögensaufbau fußt auf solidem und wissenschaftlichem Portfolio-Management. Dieses kann in den verschiedenen Vehikeln abgebildet werden. Damit sie die beste Lösung erhalten arbeiten wir sowohl mit erfahrenen Vermögensberatern wie der Finanz-Center AG zusammen, Versicherungsunternehmen wie MyLife aber auch mit FinTechs wie Whitebox. Das schafft sowohl die Option für individuelle Lösungen, die auf ihren Überzeugungen beruhen, als auch kosteneffiziente Standard-Portfolien.

In Zukunft planen wir mit unseren Partnern in allen vier standardisierte Portfolien (a. Value & Dividend, b. ESG, c. Zukunftsmärkte, d. Low-Cost) anzubieten, bei denen unser mittelfristiges Ziel eine Gesamtkostenquote von ~1,00 % ist.

Welche ETFs und Fonds bietet ihr an?

Die Fonds und ETFs, die angeboten werden, sind individuell mit den finanzierenden Banken abgestimmt. Grundsätzlich setzen wir gemeinsam mit unseren Partnern auf Fonds, die verschiedene Kriterien an Lebensdauer, Volumen, Performance und professionellem Fondsmanagement erfüllen. Wir überprüfen diese Kriterien regelmäßig. Dabei kommen Produkte von etablierten Anbietern wie DWS, Union Investment, Deka Fonds, Fidelity oder JPMorgan Asset Management zum Einsatz. Bei Produktvarianten, bei denen eine Vermögensverwaltung zum Einsatz kommt, sind auch ETFs enthalten.

Welche Sicherheiten muss ich einbringen?

Wie bei jedem Immobiliendarlehen wird die kreditgebende Bank eine Eintragung ins Grundbuch als Sicherheit vornehmen. Zusätzlich stellst du das existierende oder neu angelegte Investment-Depot (oder die Versicherung) der Bank als zusätzliche Sicherheit zur Verfügung.

Damit sind die Risiken des Kreditgebers geregelt. Gleichzeitig stellen wir sicher, dass innerhalb der Investments noch Verschiebungen und Anpassungen möglich sind. So wird es dir und deinem deinem Portfolio Manager ermöglicht, Anpassungen am Risikoprofil vorzunehmen. Denn diese Flexibilität ist während der langen Kreditlaufzeit wichtig. Auch um Zeitpunkt Risiken zu managen. Diese treten zum Beispiel auf wenn du entscheidest die Immobilie zu verkaufen.

Was passiert, wenn ich nicht mehr zahlen kann?

Diese Frage ist wichtig – sie hat aber nichts mit der Art der Finanzierung zu tun. Sie gilt grundsätzlich sowohl für eine Standard-Immobilienfinanzierung über ein Tilgungsdarlehen als auch für unser Modell des Investmentkredits. Sollten Zinszahlungen an die Bank ausfallen, oder Sparraten für das Investment ausbleiben, ergeben sich Rechte des Kreditgebers. Für weitere Fragen gerne im Erst-Gespräch.

Wer reguliert das Produkt „SparenStattTilgen“?

SparenStattTilgen kombiniert regulierte Produkte und fasst sie in einem intelligenten Konzept zusammen. Kreditvermittlung ist reguliert nach (§34f GewO), Investmentvermittlung ist reguliert nach (§34i GewO) und

Versicherungsvermittlung (sofern angewendet) ist reguliert nach (§34d GewO).

Die regulierenden Behörden für diese Bereiche sind die Industrie- und Handelskammern (IHK). Die Kreditvergabe durch Banken wird über das Gesetz für Kreditwesen (KWG) reguliert und durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) beaufsichtigt.

Wo bekomme ich mehr Informationen über dies Produkt?

SparenStattTilgen ist ein Start-up. Wir entwickeln unsere Services und Informationsangebote ständig für dich weiter. Wenn Du über News, Events und Webinare informiert werden möchtest, kannst du hier den Rechner anfordern, und kommst direkt auf den Newsletter.